Serviços Personalizados

Artigo

Indicadores

Links relacionados

-

Citado por Google

Citado por Google -

Similares em Google

Similares em Google

Compartilhar

Tydskrif vir Geesteswetenskappe

versão On-line ISSN 2224-7912

versão impressa ISSN 0041-4751

Tydskr. geesteswet. vol.54 no.1 Pretoria Jan. 2014

Suid-Afrika se fiskale afgrond: 'n Blik op die aanwending van owerheidshulpbronne1

South Africa's fiscal cliff: A reflection on the appropriation of government resources

Jannie RossouwI; Fanie JoubertII; Adèle BreytenbachIII

IHoof: Skool vir Ekonomiese en Sakewetenskappe, Universiteit van die Witwatersrand. E-pos: jannie.rossouw@wits.ac.za

IIDepartement Ekonomie. Universiteit van Suid-Afrika, Pretoria

IIIDepartement Ekonomie Universiteit van Suid-Afrika, Pretoria

OPSOMMING

Die artikel ontleed sekere aspekte van die Suid-Afrikaanse owerheid se inkome en besteding sedert 2008. Die frase "fiskale afgrond" is 'n vrye vertaling van "fiscal cliff' wat in die Verenigde State van Amerika (VSA) gebruik word. Die betekenis in hierdie artikel verskil egter van die Amerikaanse betekenis. In die geval van die VSA dui dit op 'n plafon op staatskuld en lenings-kapasiteit van die regering, terwyl die betekenis in hierdie geval verband hou met die vermoë van owerheidsinkome om stygende owerheidsuitgawes te dek.

Die ontleding van belastinginkome toon dat 'n betreklik klein aantal individue persoonlike belasting betaal. Ander vorms van verbruikersbelasting, byvoorbeeld belasting op toegevoegde waarde (BTW) word egter deur bykans alle verbruikers betaal.

Die artikel toon aan dat owerheidsbesteding aan sosiale bystand toenemend groei as persentasie van totale owerheidsinkome. Terselfdertyd het die owerheid se vergoedingsrekening skerp toegeneem. Owerheidsinkome word ontleed om vas te stel in watter mate dit eenmalig struktureel verhoog kan word, en wat die verwagte groeitendens oor die volgende aantal jare sal wees.

Die gevolgtrekking is dat sosialebystandbetalings en owerheidsvergoeding op 'n peil is waar verdere reële toenames onvolhoubaar en onbekostigbaar is, selfs al word belastings verhoog. Die bevinding is dat Suid-Afrika oor die lang termyn 'n fiskale afgrond in die gesig staar as die huidige neigings voortduur. Daar is nog tyd om hierdie afgrond te vermy, maar dan moet die regering die moed aan die dag lê om drastiese stappe in belang van die land, eerder as in belang van die regerende party te doen.

Trefwoorde: armoede, inkomsteverdeling, belastinglas, belastingverhogings, sosiale besteding, owerheidshulpbronne, owerheidsinkome, owerheidsuitgawes

ABSTRACT

In the title of this paper the meaning of the words "fiscal cliff differs from the meaning attached to these words when used with regard to the fiscal situation in the United States of America (USA). In this paper these words imply the danger that the South African government might run out of income to cover growing government expenditure, while they are used in the USA to depict a ceiling on the borrowing capacity of the federal government.

This paper compares the South African government's expenditure on social grants and civil service remuneration since 2008 with government revenue over the same period.

Social grants have grown at a substantial rate since 2008, amounting to some R105 billion in the 2012/13 fiscal year. Social grants as percentage of total government revenue increased from 12,6 per cent in the 2007/08 fiscal year to 14,2 per cent in the 2011/12 fiscal year. This analysis does not take into consideration the envisaged phasing-out of the means test for qualification for the old-age grant.

Between 2008 and 2012 total employment in the civil service (central government and provincial governments) increased by 13,0 per cent. At the same time the total civil service remuneration bill increased by 76,1 per cent. Civil service remuneration as percentage of total government revenue increased from 31,7 per cent in the 2007/08 fiscal year to 42,2 per cent in the 2011/12 fiscal year.

In 2008 social grants and civil service remuneration accounted for 44,3 per cent of total government revenue. This increased to 56,4 per cent at the end of the 2011/12 fiscal year.

This analysis also shows that these two expenditure items will account for all government income by 2026, should current growth trends in these expenditure items continue, and assuming average nominal government revenue growth of 9,9 per cent (2012-2017), 9,7 per cent (2018-2030) and 8,6 per cent (2031-2050) per annum.

In an attempt to avert this fiscal cliff in 2026, structural one-off increases in government revenue were considered. A one-off increase in revenue can amount to R47,4 billion, based in the main on:

• the imposistion of two additional marginal personal income tax brackets (45 per cent on taxable income above R1 000 000 per annum and 50 per cent on taxable income above R2 000 000 per annum, and on an assumption that these tax rates will not change the behaviour of these high-income earners);

• an increase of one percentage point in VAT from 14 per cent to 15 per cent;

• an increase of three percentage points to 31 per cent in the company tax rate; and

• an increase of ten per cent in the fuel levy and excise duties.

These increases in taxes will postpone the fiscal cliff from 2026 to 2028, but will not avert it. As a further drastic measure, a 72 per cent marginal tax rate (a level used in the early 1970s) on taxable income above R2 000 000 per annum (and on the same assumption as before) will simply divert the fiscal cliff by one additional year to 2029.

The conclusion is that social grants and civil service remuneration have reached a level where further real increases are unsustainable, even if taxes are increased. South Africa faces a fiscal cliff that can only be avoided if the South African government is prepared to take drastic steps in the interest of the country, rather than in the interest of the ruling party.

Key words: government expenditure, government income, government resources, income distribution, poverty, tax burden, tax increases, social spending

1. INLEIDING2

Die woorde "fiskale afgrond" is 'n vrye vertaling van "fiscal cliff" wat in die Verenigde State van Amerika (VSA) gebruik word. Die betekenis in hierdie artikel verskil egter van die Amerikaanse betekenis. In die geval van die VSA dui dit op 'n plafon op staatskuld en leningskapasiteit van die federale regering, terwyl die betekenis in hierdie geval verband hou met die vermoë van owerheidsinkome om stygende owerheidsuitgawes te dek.

Uit 'n ekonomiese en finansiële oogpunt stem die staatshuishouding ooreen met enige huishouding se finansies. Daar is beskikbare inkomste wat uitgawes moet dek. Daar is egter een verskil. 'n Gemiddelde huishouding het ten beste 'n beperkte vermoë om inkomste te verhoog en moet dus uitgawes by inkomste laat aanpas, terwyl die owerheid die mag het om belastings te verhoog en op daardie wyse uitgawes te dek. Daar is egter 'n beperking op hierdie mag van die owerheid: Belastingkoerse kan so hoog word dat dit ekonomiese aktiwiteit ontmoedig. Voorts het die owerheid ook makliker toegang tot krediet as wat die geval vir huishoudings is, maar die koste van krediet word baie hoog indien die owerheid te veel leen. Die implikasie is duidelik: Keuses moet gemaak word.

In hierdie verband verklaar The New Palgrave Dictionary of Economics [S.a.] dat die ekonomie die studie is van beperkte hulpbronne, onbeperkte behoeftes en keuses. Hierdie artikel fokus op hierdie beperkings, binne die konteks van staatsfinansies. Daar is beperkte owerheidsinkomebronne wat verdeel moet word om in baie behoeftes te voorsien, en keuses moet gemaak word.

In 'n demokratiese bestel soos Suid-Afrika vind die besluite oor staatsinkome en die aanwending daarvan binne die beginsels van 'n regstaat plaas (sien byvoorbeeld Strauss, Rossouw & Fourie 2009 in hierdie verband). Die parlement keur belastingkoerse goed wat die basis van owerheidsinkome is, en keur ook owerheidsbesteding op elke program goed, normaalweg by wyse van die goedkeuring van elke staatsdepartement se begrotingspos. Staatsdepartemente moet binne hul begrotings spandeer en aan die parlement verslag doen oor hul besteding. Daar is ook ander lekkasies (bv. korrupte besteding) wat uit goedgekeurde begrotings gemaak word. 'n Ontleding van korrupte of ongemagtigde besteding val egter buite die konteks van hierdie artikel.

Hierdie artikel ontleed sekere aspekte van owerheidsinkome en die owerheid se bestedings-patrone sedert 2008, weliswaar soos deur die parlement goedgekeur. Die struktuur van die res van die artikel is soos volg: In afdeling 2 word die regering se sosiale besteding ondersoek. Afdeling 3 gee 'n oorsig van staatsdiensvergoeding. Afdeling 4 gee 'n oorsig van Suid-Afrikaanse owerheidsinkome sedert 2008. Afdeling 5 ontleed die gevolge van toenames in sosiale besteding en owerheidsvergoeding en moontlikhede om 'n fiskale afgrond te verhoed. Die gevolgtrekkings word in afdeling 6 gerapporteer.

2. SOSIALE BESTEDING3

Die Suid-Afrikaanse regering se sosiale besteding word in vyf subkategorieë verdeel, naamlik administrasie, sosiale bystand ("social assistance"), sosiale beskermingsbeleid, welvaartsdienste en geïntegreerde diensverskaffing. Die vernaamste uitgawepos is egter sosiale bystand, wat sowat R104,9 miljard bedra. Sosialebystandoordragte ("social assistance transfers") word betaal aan diegene wat kragtens die Social Assistance Act, 2004 (Wet 13 van 2004) vir sosiale bystand kwalifiseer (Republic of South Africa 2004). Tans ontvang sowat 16,1 miljoen Suid-Afrikaners een of ander tipe vorm van sosiale bystand (Republic of South Africa 2012b: 415). Sosialebystand-programme en die omvang van toelaes word in Tabel 1 ontleed (sien ook Republic of South Africa. 2011a:38, Joubert & Rossouw 2013):

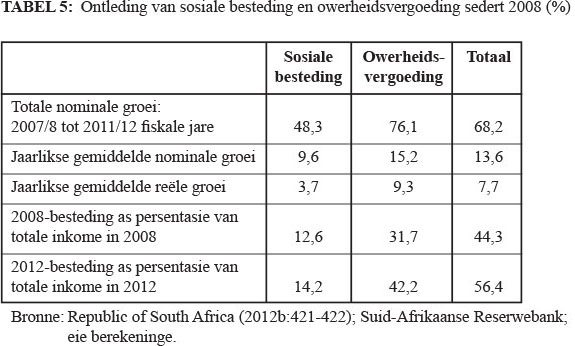

Figuur 1 toon die groei in sosialebystandbetalings sedert 2008. Die aantal persone wat bystand ontvang, het vanaf 13,5 miljoen in 2008 tot 16,1 miljoen in die 2012/13 fiskale jaar toegeneem. Die aantal ontvangers was ongeveer drie miljoen en 10,8 miljoen in onderskeidelik 1997 en 2006 (International Poverty Centre 2007:37). Die bedrag wat aan sosiale bystand bestee word, het van sowat R70 miljard in 2008 tot R104,9 miljard in die 2012/13 fiskale jaar toegeneem. Dit is 'n toename van sowat 10,6 persent per jaar. As persentasie van totale owerheidsinkome het sosiale besteding van 12,6 persent in 2007/08 tot 14,2 persent in die 2011/12 fiskale jaar toegeneem (sien Tabel 5).

Die ontleding in hierdie afdeling maak geen voorsiening vir die beoogde uitbreiding van ouderdomspensioene soos deur die Minister van Finansies op 27 Februarie 2013 aangekondig is nie. Die Minister het bloot gesê dat alle persone bo 60 vir ouderdomspensioene sal kwalifiseer, terwyl "... the old age grant means test4 should be phased out by 2016, accompanied by offsetting revisions to tax structures ..." (Republic of South Africa 2013a). Daar is nie tans voldoende inligting beskikbaar om die toekomstige finansiële implikasies van hierdie voorstel te bereken nie.

Die International Poverty Centre (2007:39) het reeds in 2007 genoem dat die wesenlike toename in sosialebystandbetalings vanaf 2001 tot 2004 ongetwyfeld belangrike bydraes gelewer het om armoede en ongelykheid te bekamp, maar dat reële toenames in die betalings bo die inflasiekoers nie volhoubaar is nie. Die organisasie het ook sy kommer uitgespreek oor die feit dat dit fondse wegkanaliseer vanaf ander kritieke areas, insluitend gesondheidsorg en onderwys. Sedert 2004 het hierdie probleem groter geword soos uit die ontleding in hierdie artikel blyk.

Ook kommerwekkend, alhoewel dit buite die bestek van hierdie ontleding val, is of die sosialebystandbetalings werklik aangewend word vir die doel waarvoor dit uitbetaal word. Onlangse navorsing (Coetzee 2013:448) het bevind dat alhoewel daar sommige statistiese bewyse is dat kindertoelae 'n positiewe uitwerking op kinders se lewens het, die geraamde waardes klein is, en dat dit nie 'n duidelike bewys lewer dat die oordragbetalings wel bestee word om kinders se welstand te verbeter nie.

Die rol van die laaste twee dekades se talle nasionale ontwikkelingsplanne om die aantal persone wat van sosialebystandbetalings afhanklik is, te verminder (beperk), moet ook in oënskou geneem word. Die mees onlangse Nasionale Ontwikkelingsplan verduidelik dat: "(a)ccess to public employment opportunities provides a bridge between social grants and the sustainable employment envisaged in the New Growth Path, creating a mechanism that allows unemployed people to become a productive part of the economy while structural changes required to create sustainable employment take effect" (Republic of South Africa 2011b: 334). Die dokument noem dat openbare werkskeppingsprogramme tot op hede sowat 3 tot 6 persent van werkloses bereik het. Dit gee ook teikens wat verlang dat die programme se reikwydte verbreed word na gemiddeld 30 tot 50 persent van werkloses teen 2014 en dat dit teen 2020, of vroeër, sowat 2 miljoen persone per jaar moet dek (Republic of South Africa 2011b:335). Die dokument is egter vaag, met die uitsondering van die Uitgebreide Publieke Werkskeppingsprogram ("Expanded Public Works Programme"), oor hoe die teikens bereik sal word, wat die indruk skep dat die teikens ooroptimisties is. Dit is dus nodig om hiervan kennis te neem, maar dit is baie moeilik om enige invloed by hierdie navorsing se vooruitskattings by te werk.

3. VERGOEDINGSREKENING VAN DIE SUID-AFRIKAANSE REGERING5

Tussen 2008 en 2012 het totale indiensneming in die staatsdiens (sentrale regering en provinsiale regerings) met 13 persent toegeneem, soos blyk uit Tabel 2. Die groei in indiensneming in die sentrale regering was 9,2 persent en 14,6 persent in die provinsiale regerings oor hierdie tydperk.

Die ontleding in Tabel 3 toon dat staatsdiensvergoeding met 76,1 persent vanaf 31 Maart 2008 tot 31 Maart 2012 gegroei het.6 Dit is 'n gemiddelde toename van 15,2 persent perjaar. Die sentrale regering se vergoedingsrekening het teen 13,4 persent per jaar oor hierdie tydperk gestyg, terwyl die toename in die provinsiale regerings se vergoedingsrekening 16 persent per jaar was.

As persentasie van totale owerheidsinkome het owerheidsvergoeding vanaf 31,7 persent in 2007/08 tot 42,2 persent in die 2011/12 fiskale jaar toegeneem. Die ontleding van Breytenbach en Rossouw (2013) toon aan dat die toename in die owerheid se vergoedingsrekening toeskryfbaar is aan:

• inflasie;

• struktuurveranderings in staatsdiensvergoeding met veral groter vergoedingstoenames vir senior personeel;

• groei in staatsdiensindiensneming op nasionale en provinsiale vlak; en

• toename in vergoeding weens kerfverhogings, posvlakverhogings en bevorderings (wat senior aanstellings van buite weens onder meer 'n uitbreiding in die aantal staatsdepartemente insluit).

4. OWERHEIDSINKOME IN SUID-AFRIKA

Hierdie afdeling gee 'n oorsig van Suid-Afrikaanse owerheidsinkome en die verspreiding van die belastinglas waaruit hierdie inkome gevorder word. Totale inkome vir die 2012/13 fiskale jaar beloop R814,1 miljard. Hierdie syfer is bereken voor nie-belastinginkome en aftrekking van Suid-Afrikaanse Doeane-unie-oorbetalings. Die syfer is opgedateer ná die Minister van Finansies, mnr Pravin Gordhan, se mediakonferensie op 2 April 2013 in Pretoria oor die Suid-Afrikaanse Inkomstediens se belastinginvorderingsresultate vir die 2012/13 fiskale jaar. 'n Volledige uiteen-setting kan in Tabel 4 gesien word. Figuur 2 toon die relatiewe bydraes van verskillende inkomebronne tot hierdie totaal aan, en Tabel 4 ontleed die werklike inkome wat van elkeen van hierdie bronne gevorder word.

Persoonlike inkomstebelasting is die vernaamste enkele belastingbron van die owerheid, en word deur 6 177 050 belastingpligtige individue betaal (Republic of South Africa 2013b:150). Daar was ook 326 649 trusts, wat saam met individue gereken word as belastingbetalers (hierdie inligting is bevestig per e-pos korrespondensie van me. Cristina da Silva van die Suid-Afrikaanse Inkomstediens se Belastingstatistiekafdeling, op 12 Februarie 2013). Inkomstebelasting is gedurende die Eerste Wêreldoorlog (d.i. 1914-1918) vir die eerste keer in Suid-Afrika ingestel (Rossouw [S.a.]). Die koers was 2,5 persent op alle inkomste, hoewel die destydse Minister van Finansies, Sir David Graaff, ten tye van die aankondiging van hierdie belasting verklaar het dat persoonlike inkomstebelasting 'n tydelike maatreël was om owerheidsinkome in te vorder vir die oorlogspoging (Rossouw [S.a.]).

In teorie is alle persone wat inkomste verdien, belastingpligtig, maar in die praktyk het die toepassing van 'n primêre belastingkorting (R11 440 vir diegene onder ouderdom 65 in die 2012/13 fiskale jaar) tot gevolg dat sekere lae-inkomsteverdieners geen belasting betaal nie. In die 2012/13 fiskale jaar was die belastingdrempel 'n jaarlikse inkomste van R63 556 vir diegene onder 65, omdat die primêre korting tot op hierdie inkomstevlak groter as die belastingplig was. Dit het tot gevolg dat bykans 4,8 miljoen individue wat inkomste verdien, geen persoonlike inkomstebelasting betaal nie. Een rede hiervoor is dat dit belastingadministrasie makliker maak.

Ten spyte van bogenoemde effek van die primêre korting is die aantal belastingbetalers steeds skeef na die laerinkomstekant verdeel. Die grootste aantal belastingbetalers (43,9 persent van die totaal) verdien tussen R160 001 en R260 000 per jaar, terwyl 95 persent van persoonlike-inkomstebelastingbetalers 'n belasbare inkomste van minder as R600 000 perjaar verdien (Republic of South Africa 2012a:50). Dit is egter belangrik om daarop te let dat met betrekking tot die bedrag belasting betaalbaar, die verhouding weer skeef na die hoërinkomstekant verdeel is. Dit beteken dat alhoewel individue wat meer as R600 000 belasbare inkomste per jaar verdien slegs sowat 4,5 persent van die aantal belastingbetalers verteenwoordig, hulle in werklikheid 37,3 persent van totale persoonlike inkomstebelasting bydra. Sowat 277 550 belastingbetalers (omtrent 4,5 persent) het genoeg verdien om die maksimum marginale inkomstebelastingkoers van 40 persent op jaarlikse belasbare inkomste bo R617 000 in die 2012/13 fiskale jaar te betaal.

BTW is die tweede belangrikste bron van owerheidsinkome. BTW is in die 2012/13 fiskale jaar teen 'n koers van 14 persent op die toegevoegde waarde van bykans alle produkte en dienste gehef. In die praktyk beteken dit dat die verbruiker 14 persent BTW betaal op alle produkte en dienste wat aangekoop word. Daar is enkele interessante uitsluitings van BTW, byvoorbeeld goue munte en boetes. Hierdie uitsluitings word egter tot 'n minimum beperk om die integriteit van die BTW-basis te beskerm. In die praktyk beteken dit dat alle verbruikers tot hierdie belasting bydra.

Maatskappybelasting, die derde belangrikste vorm van belasting, word deur geregistreerde maatskappye betaal. Daar was in die 2012/13 fiskale jaar 2 078 182 maatskappye. Alle maatskappye wat 'n belasbare wins toon, betaal maatskappybelasting. Die belastingkoers vir maatskappye is 28 persent op hul belasbare wins.

Al die ander belastingbronne tesame (aksynsbelasting, brandstofheffings, invoerheffings en ander, wat onder meer dividendbelasting, boedelbelasting, geskenkebelasting en so meer insluit), het in die 2012/13 fiskale jaar 19,7 persent van totale owerheidsinkome gelewer. Hierdie is indirekte belastings en kan streng gesproke grootliks deur verbruikers vermy word, afhangend van hul bestedingspatrone, met die uitsondering van boedelbelasting, wat gehef word op erflatings bo R3,5 miljoen aan persone anders as eggenotes of lewensmaats. So byvoorbeeld sal verbruikers wat nie motors besit nie, nie tot die brandstofheffing bydra nie. Diegene wat nie alkohol of tabak gebruik nie, sal nie aksynsbelasting op hierdie produkte betaal nie. Dit is dus bykans onmoontlik om die aantal verbruikers te bepaal wat tot hierdie belastings bydra.

5. MOONTLIKHEDE OM DIE FISKALE AFGROND TE VERHOED

5.1 Omvang van die probleem

Die ontledings in afdeling twee en drie bevestig skerp groei in sosiale besteding en owerheids-vergoeding, soos Tabel 5 aantoon. Gesamentlik het besteding in hierdie twee bestedingskategorieë met 13,6 persent gemiddeld per jaar sedert 2008 toegeneem.

Gedurende die 2007/08 fiskale jaar het sosialebystandbetalings en owerheidsvergoeding gesamentlik sowat R248,1 miljard (44,3 persent van owerheidsinkomste) beloop. Teen die einde van die 2011/12 fiskale jaar7 het die twee items gesamentlik reeds sowat R417,3 miljard (56,4 persent van owerheidsinkome) beloop.

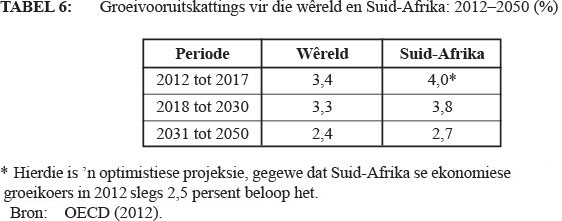

Vir doeleindes van vooruitskatting in hierdie afdeling word aanvaar dat reële ekonomiese groei in Suid-Afrika gemiddeld 4 persent (gedurende die jare 2012-2017), 3,8 persent (2018-2030) en 2,7 persent (2031-2050) per jaar sal beloop. Hierdie syfers is gebaseer op die vooruitskattings deur die Organisasie vir Ekonomiese Samewerking en Ontwikkeling (OECD) vir die tydperk 2012-2050, soos in Tabel 6 uiteengesit.

'n Gemiddelde inflasiekoers van 5,9 persent per jaar is vir die berekenings gebruik. Hierdie aan-name is gebaseer op die werklike gemiddelde Suid-Afrikaanse inflasiekoers vir die tydperk 2002-2011 (sien Figuur 3).

Selfs met 'n nominale groei in owerheidsinkome van 9,9 persent (gedurende die jare 2012-2017), 9,7 persent (2018-2030) en 8,6 persent (2031-2050) per jaar, beteken dit dat hierdie twee bestedingskategorieë teen 2026 reeds 100,4 persent van owerheidsinkome in beslag sal neem8 as die historiese groeineigings in hierdie bestedingskategorieë voortduur. Dit beteken dat Suid-Afrika 'n fiskale afgrond in die gesig staar aangesien daar geen owerheidsinkome oor sal wees vir ander bestedingskategorieë nie. Hierdie tendense word grafies uitgebeeld in Figuur 4.

5.2 Oplossing van die probleem

Die vraag is gevolglik in watter mate die owerheid belastings eenmalig struktureel kan verhoog om meer owerheidsinkome te voorsien. Vir hierdie doel word die inkomebronne wat in 'n vorige afdeling gebruik is, ontleed. Die bedrae wat bereken word, is geldig vir die 2012/13 fiskale jaar, en sal uiteraard ook groei teen die verwagte inflasieaangepaste koerse soos hierbo verduidelik, met ander woorde 9,9 persent (gedurende die jare 2012-2017), 9,7 persent (2018-2030) en 8,6 persent (2031-2050) per jaar.

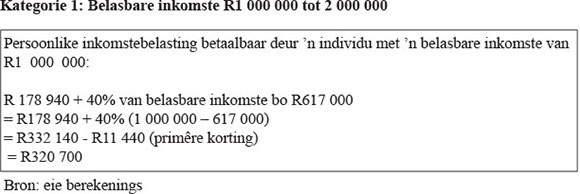

Persoonlike inkomstebelasting kan byvoorbeeld struktureel verhoog word deur twee bykomende marginale belastingkerwe by te voeg. Die persoonlike inkomstebelastingtabel kan hersien word om vir hierdie twee bykomende kerwe voorsiening te maak. Sien tabel 7 vir 'n uiteensetting hiervan.

Die twee bykomende kerwe sal 102 050 belastingbetalers (sowat 1,7 persent van die belastingbetalers) aan hoër persoonlike inkomstebelasting onderwerp, met 'n aanname dat hoër belasting nie tot minder werkure en dus laer belasbare inkomste sal lei nie. Beskikbare data (Republic of South Africa 2011d:34) vir 2010 toon aan dat die verhouding van aantal belastingbetalers in die belasbare inkomstekategorieë vir R1 000 001 tot R2 000 000 teenoor R2 000 001+, ongeveer 80:20 is (d.i. 80 persent tussen R1 000 001 tot R2 000 000 en 20 persent vir R2 000 001+). Die verhouding lyk egter heelwat anders wat die bydrae tot belasbare inkomste van die kategorieë betref, met 'n verhouding nader aan 50:50. In hierdie groep word 50 persent van die inkomstebelasting betaal deur persone met 'n belasbare inkomste tussen R1 000 001 tot R2 000 000 en 50 persent deur diegene met 'n belasbare inkomste bo R2 000 001.

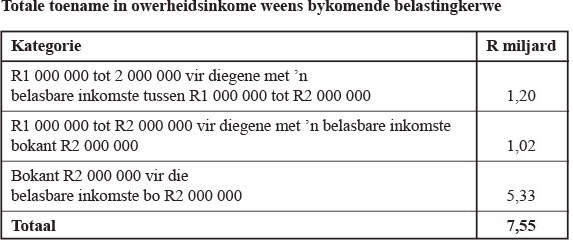

Geraamde inkomstedata is slegs beskikbaar vir die totale gros van bokant R 1 000 000 en toon aan dat sowat R71,8 miljard (of 26 persent) van die totale geraamde R276,8 miljard aan persoonlike inkomstebelasting uit hierdie groep belastingbetalers afkomstig is (Republic of South Africa 2012a:50). Deur die 50:50 belasbare inkomsteverhouding te gebruik, kan 'n aanname gemaak word dat ongeveer R35,9 miljard (d.i. 50 persent van R71,8 miljard) deur elk van die twee groepe belastingbetalers bygedra word. Tabel 8 toon aan in watter mate die voorgestelde bykomende inkomstebelastingkerwe op inkomste bo R1 000 000 en R2 000 000 tot addisionele inkomste vir die staat kan bydra.

Die berekenings in Tabel 8 is gebaseer op streng aannames en verteenwoordig nie 'n volledige belastingberekening per individu nie. Sien 'n meer omvattende ontleding hiervan in die bylaag.

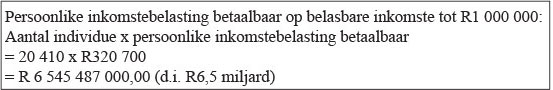

Die bykomende inkomste uit hierdie hoër marginale belastingkoerse sal sowat R7,5 miljard vir 2012/13 bedra, gebaseer op die aannames. Dit is gelyk aan sowat 2,7 persent van die totale jaarlikse bydrae (R276,8 miljard) deur persoonlike-inkomstebelastingbetalers.

As 'n verdere bron van inkome vir die owerheid word BTW met een persentasiepunt vanaf 14 persent na 15 persent verhoog, en word aanvaar dat geen bykomende produkte van BTW vrygestel sal word nie. Dit is gelykstaande aan 'n 7,14 persent verhoging in die vlak van BTW. Dit sal owerheidsinkome met R15,4 miljard verhoog indien die 2012/13 BTW-inkome van R215,5 miljard as basis gebruik word. Weens die regressiewe aard (d.i. lae-inkomstegroepe word swaarder getref as hoë-inkomstegroepe) van BTW is dit egter onwaarskynlik dat hierdie roete in die praktyk gevolg sal word.

As die belastingkoers op maatskappye met drie persentasiepunte (sowat 10,7 persent) tot 31 persent verhoog word, sal dit aan die owerheid 'n bykomende bedrag van R17,3 miljard besorg.

Indien daar aanvaar word dat inkomste uit brandstofheffings en aksynsbelasting met 10 persent verhoog kan word, sal dit owerheidsinkome met 'n bykomende R7,2 miljard verhoog.

Weens verskeie beperkings (onder meer die Wêreldhandelsorganisasie, oftewel WTO - World Trade Organisation - en die verdeling van doeane-inkome kragtens die Suider-Afrikaanse Doeane-unie inkomeverdelingsooreenkoms) word aanvaar dat invoerheffings nie werklik tot meer owerheidsinkome kan bydra nie.

Ander inkome, wat 'n verskeidenheid aspekte insluit, bied 'n interessante geleentheid vir 'n beleidsverandering, maar nie noodwendig vir bykomende owerheidsinkome nie. Hierdie inkomstekategorie sluit onder meer kapitaalwinsbelasting teen 13,3 persent, dividendterughoubelasting teen 15 persent en geskenke- en boedelbelasting teen 20 persent op individuele belastingbetalers in, hoewel daar in sekere gevalle minimum-kortings is voor die betrokke bedrae betaalbaar is. 'n Moontlike aanpassing kan die instelling van 'n eenvormige belastingkoers vir passiewe inkomste ("passive or unearned by means of selling labour") wees, wat dan 'n eenvormige koers sal impliseer vir kapitaalwinsbelasting, dividendterughoubelasting, geskenkebelasting en boedelbelasting, maar inderwaarheid dan ook rente-ontvangstes van individuele belastingbetalers moet insluit, wat immers ook 'n passiewe vorm van inkomste is. Vir doeleindes van hierdie artikel word aanvaar dat hierdie veranderings inkomsteneutraal sal wees.

Na hierdie veranderings sal owerheidsinkome struktureel (eenmalig) met R47,4 miljard (6,0 persent) verhoog, wat daarna volgens die projeksies wat in hierdie ontleding gebruik is, teen onderskeidelik 9,9 persent (gedurende die jare 2012-2017), 9,7 persent (2018-2030) en 8,6 persent (2031-2050) per jaar sal groei. Dit impliseer dat sosialebystandbetalings en owerheidsvergoeding teen 2028, eerder as teen 2026 soos voorheen bereken, alle inkomste van die owerheid sal absorbeer. Die fiskale afgrond verdwyn dus nie weens belastingverhogings nie, maar word bloot (vir slegs enkele jare) uitgestel.

6. SLOTOPMERKINGS EN GEVOLGTREKKINGS

'n Ontleding van die owerheid se inkomebronne toon dat persoonlike inkomstebelasting, maatskappybelasting en BTW sowat 80 persent van totale owerheidsinkome verteenwoordig. Enige pogings om die owerheid se inkome bo die inflasiekoers en reële groeikoers van die ekonomie te verhoog, moet dus primêr op hierdie drie bronne fokus.

Sosiale bystand het sedert 2008 skerp toegeneem. Die verwagting is voorts dat hierdie neiging sal voortduur, wat ernstige vrae oor die volhoubare bekostigbaarheid van sosialebystandbetalings herbevestig. Terselfdertyd het owerheidsbesteding aan vergoeding ook skerp toegeneem en hierdie twee uitgaweposte beloop tesame sowat 56,4 persent van owerheidsinkome. As die huidige neigings voortduur, sal hierdie twee uitgaweposte teen 2026 alle owerheidsinkome absorbeer.

Moontlikhede om owerheidsinkome te verhoog bo die normale geprojekteerde nominale groei van 9,9 persent (gedurende die jare 2012-2017), 9,7 persent (2018-2030) en 8,6 persent (2031-2050) om vir groeiende uitgawes voorsiening te maak, toon dat hierdie veranderings owerheidsinkome struktureel (eenmalig) met R47,4 miljard (6,0 persent) kan verhoog. Dit impliseer dat sosialebystandbetalings en owerheidsvergoeding teen 2028, eerder as teen 2026 soos voorheen bereken, alle inkome van die owerheid sal absorbeer. 'n Verhoging in die marginale belastingkoers vir inkome bo R2 000 000 na 72 persent (sien die bylaag) sal bloot die fiskale afgrond met een verdere jaar tot 2029 uitstel.

Hierdie ontleding toon dat Suid-Afrika oor die langtermyn 'n fiskale afgrond in die gesig staar as die huidige bestedingsneigings en die opnamekoers van sosiale toelaes voortduur. Die ontleding in hierdie artikel dui aan dat daar nog tyd is om hierdie afgrond te vermy, maar dan moet die regering die moed aan die dag lê om drastiese stappe in belang van die land, eerder as in belang van die regerende party, te neem.

BIBLIOGRAFIE

Breytenbach, A. & Rossouw, J. 2013. 'n Ontleding van vergoedingsneigings in die Suid-Afrikaanse staatsdiens, 2005 tot 2012. Tydskrif vir Geesteswetenskappe, Jaargang 53(4):635-650, Desember. [ Links ]

Coetzee, M. 2013. Finding the benefits: Estimating the impact of the South African child support grant. South African Journal of Economics, Vol. 81(3):427-450, September 2013. [ Links ]

International Poverty Centre. 2007. The impact of growth and redistribution on poverty and inequality in South Africa. Cash Transfer Research Programme. Country Study Number 7. June 2007. [ Links ]

Joubert, F. & Rossouw, J. 2013. Lewenstandaard: 'n ekonomiese perspektief op lewensgehalte in Suid-Afrika. Tydskrif vir Geesteswetenskappe, Jaargang 53(1): 89-108, Maart. [ Links ]

OECD. 2012. Economic Outlook. Volume 2012(1). Paris: OECD. [ Links ]

Republic of South Africa. 2004. Social Assistance Act, 2004. Act 13 of 2004. Available at: http://www.info.gov.za/view/DownloadFileAction?id=67950 [Accessed on: 5 February 2013]. [ Links ]

Republic of South Africa. 2011a. Department of Social Development. Annual Performance Plan 2011/12. Available at: http://www.dsd.gov.za [Accessed on: 15 June 2012]. [ Links ]

Republic of South Africa. 2011b. National Development Plan. Vision for 2030. National Planning Commission. 11 November 2011, pp. 334-35. [ Links ]

Republic of South Africa. 2011c. Statistics South Africa. Quarterly Labour Force Survey. Quarter 4, 2011. Statistical release P0211. Available at: http://www.statssa.gov.za/publications/statsdownload.asp?PPN=P0211&SCH=5153 [Accessed on: 11 July 2012]. [ Links ]

Republic of South Africa. 2011d. 2011 Tax Statistics. A joint publication between National Treasury and the South African Revenue Service. Available at: http://www.treasury.gov.za/publications/tax%20statistics/ [Accessed on: 11 July 2012]. [ Links ]

Republic of South Africa. 2012a. Budget Review 2012. National Treasury: Pretoria. Available at: http://www.treasury.gov.za/documents/national%20budget/2012/review/FullReview.pdf [Accessed on: 15 June 2012]. [ Links ]

Republic of South Africa. 2012b. Estimates of National Expenditure 2012. 22 February. Republic of South Africa. National Treasury: Pretoria. Available at:http://www.treasury.gov.za/documents/national%20budget/2012/default.aspx [Accessed on: 11 July 2012]. [ Links ]

Republic of South Africa. 2013a. 2013 Budget speech. Minister of Finance (Mr Pravin Gordhan). 27 February 2013. Available at: http://www.treasury.gov.za/documents/national%20budget/2012/default.aspx [Accessed on: 19 April 2013]. [ Links ]

Republic of South Africa. 2013b. Budget Review 2013. National Treasury: Pretoria. Available at: http://www.treasury.gov.za/documents/national%20budget/2013/review/default.aspx [Accessed on: 20 January 2014]. [ Links ]

Republic of South Africa. 2013c. Minister van Finansies, mnr Pravin Gordhan, se mediakonferensie op 2 April 2013 in Pretoria oor die SAID se belastingvorderingsresultate vir die 2012/13 fiskale jaar. Available at: http://www.sars.gov.za/Media/MediaReleases/Pages/Media-Statement-by-the-Minister-of-Finance-Mr-Pravin-Gordhan-on-the-Preliminary-Outcome-of-Revenue-Collection-for-the-201.aspx [Accessed on: 20 January 2014]. [ Links ]

Republic of South Africa. 2014 South African Social Security Agency (SASSA). Old Age Grant. Available at: http://www.sassa.gov.za/index.php/social-grants/grants-for-older-persons [Accessed on: 21 January 2014] [ Links ]

Rossouw, J. [ Links ] [s.a.]. ESSA Past presidents from 1964 to 1987: The issues remain the same. Available at: http://www.essa.org.za/Memory_lane_revisited.pdf. [Accessed on: 18 February 2013]

South African Reserve Bank. 2012. Quarterly Bulletin. December. Pretoria: South African Reserve Bank. [ Links ]

Strauss, D., Rossouw, J. & Fourie, J. 2009. Die implikasies van 'n regstaat vir ontwikkelende lande. Tydskrif vir Geesteswetenskappe, Jaargang 49(2):181-200, Junie. [ Links ]

The New Palgrave Dictionary of Economics. [ Links ] [S.a.]. Available at: http://www.dictionaryofeconomics.com/article?id=pde2008_E000291&edition=current&q=definition%20of %20economics&topicid=&result_number=1 [Accessed on: 21 January 2014]

WTO webbladsy. Available at: http://www.wto.org/english/thewto_e/whatis_e/who_we_are_e.htm [Accessed on: 18 January 2013]. [ Links ]

Jannie Rossouw is hoof van die skool vir Ekonomiese en Sakewetenskappe aan Wits. Hy was voorheen werksaam by die Suid-Afrikaanse Reserwebank en by Unisa. Sy vernaamste navorsingsvelde is geloofwaardige en akkurate inflasiesyfers en konvergensie en armoedebekamping in die SAOG-streek. Hy het etlike akademiese artikels in vakwetenskaplike tydskrifte gepubliseer en spreek gereeld plaaslike en internasionale konferensies oor sy navorsing toe.

Jannie Rossouw heads the school of Economic and Business Sciences at Wits. Previously he worked at the South African Reserve Bank and at Unisa. He has published numerous academic papers in accredited journals in South Africa and abroad, and addressed local and international conferences on his research interests. His research focuses on inflation perceptions and convergence and poverty eradication in the SADC region.

Fanie Joubert is 'n senior dosent in die Departement Ekonomie aan Unisa. Hy begin sy loopbaan in 2005 as junior dosent by die Universiteit van Pretoria en is daarna na die privaatsektor waar hy nader kennis gemaak het met finansiële markte. Sedert 2011 is hy as ekonomiese raadgewer deeltyds betrokke by Third Circle Batebestuurders waar hy die geleentheid het om sy passie vir beleggings asook die finansiële adviesbedryf uit te leef. In sy navorsing fokus hy op verskeie ekonomiese velde insluitende inflasie, demografie, volhoubare ontwikkeling en die finansiële markte.

Fanie Joubert is a senior lecturer in the Department of Economics at Unisa. His career started in 2005 as junior lecturer at the University of Pretoria, followed by a stint in the private sector where he made closer contact with financial markets. Since 2011, he is part-time employed as economic advisor to Third Circle Asset Management where he has the opportunity to live out his passion for investments and the financial advice industry. His research focuses on various economic fields including inflation, demographics, sustainable development and financial markets.

Adèle Breytenbach is 'n dosent in die Departement Ekonomie aan Unisa. Sy was voorheen junior dosent by die Universiteit van Pretoria en het as ekonoom in die privaatsektor gewerk. Haar navorsing fokus op konvergensie in die SAOG-streek en sentrale banke met aandeelhouers. Sy spreek gereeld konferensies oor haar navorsing toe en het ook akademiese artikels oor hierdie onder-werpe gepubliseer.

Adèle Breytenbach is a lecturer in the Department of Economics at Unisa. Previously she served as junior lecturer at the University of Pretoria and as economist in the private sector. Her research focuses on convergence in the SADC region and central banks with shareholders. She regularly addresses conferences on her research interests and has published academic papers on these topics.

1 Die menings en gevolgtrekkings in hierdie artikel weerspieël die outeurs se standpunte en moet op geen wyse aan die onderskeie universiteite toegeskryf word nie.

2 Hierdie navorsing is voorheen voorgedra by 'n werkswinkel van ERSA (Economic Research South Africa) en by die jaarlikse Simposium van die Suid-Afrikaanse Akademie vir Wetenskap en Kuns op 13 September 2013 op Stellenbosch. Dit is ook voorgelê aan die Belastinghersieningskommissie, die Ministerie van Finansies, die Nasionale Tesourie en die Suid-Afrikaanse Inkomstediens, en is bespreek op Kruiskyk Televisie. Dit is ook bespreek met Sanlam Private Beleggings, Solidariteit Helpende Hand en Thebe Sekuriteite (Noord-Gauteng). Uittreksels uit die navorsing is tevore in Business Times (bylae tot Sunday Times), Die Burger en Mail and Guardian bespreek. Die outeurs bedank anonieme keurders vir hul kommentaar op die artikel, maar bly verantwoordelik vir enige foute.

3 Hierdie afdeling is gebaseer op Joubert & Rossouw (2013).

4 Die Tesourie definieer die konsep as 'n metode om te bepaal of 'n persoon vir staatshulp kwalifiseer (Republic of South Africa 2012b: 210). SASSA (South African Social Security Agency) verduidelik vender dat 'n persoon wat vir 'n sosialetoegif aansoek doen, se inkomste en bates ontleed word om te bepaal of die persoon se vermoëns ("means") onder 'n bepaalde bedrag is (Republic of South Africa 2014:6).

5 Hierdie afdeling is gebaseer op Breytenbach & Rossouw (2013).

6 Tabel 3 rapporteer slegs die vergoeding van staatsamptenare in die sentrale regering en provinsiale regerings en is nie vergelykbaar met die begrotingspos, Compensation of employees (vergoeding van werknemers) in die jaarlikse Budget Review van die Nasionale Tesourie nie (sien byvoorbeeld Republic of South Africa 2012a).

7 In hierdie geval word die 2011/12 fiskale jaar se syfers gebruik omdat volledige vergelykende syfers nog nie beskikbaar is nie.

8 Nominale syfers word deurgaans gebruik, omdat die historiese syfers in nominale terme beskikbaar is en dus makliker vergelykbaar is met nominale, eerder as reële projeksies. Dieselfde gevolgtrekkings word egter bereik wanneer reële projeksies gemaak word.

BYLAAG

Verduideliking van die bykomende owerheidsinkome vanweë die veronderstelde aangepaste marginale belastingkoersstruktuur, soos gebruik in Tabel 8 en 9

Hierdie ontleding is op die geraamde inkomesyfers vir die 2012/13-belastingjaar gebaseer en maak dus ook deurgaans van die persoonlike inkomstebelastingtabelle van dié fiskale jaar gebruik.

Volgens 2012 Budget Review is daar sowat 102 050 individue met 'n belasbare inkomste bo R1 000 000 (sien Republic of South Africa. 2012a). 2011 Tax Statistics (Republic of South Africa 2011d) verskaf data tot en met 2010, wat ook aantoon dat daar na raming sowat 81 640 individue (of 80% van die 102 050 individue) in die belasbare inkomstekategorie van tussen R1 000 000 en R2 000 000 is (sien Republic of South Africa 2011d). Die totale inkomstebelasting betaalbaar deur hierdie kategorie is na raming sowat R35,9 miljard (sien ook afdeling 5.2 in die teks). Ten einde belasting op 'n belasbare inkomste bo R1 miljoen te betaal, moet die belastingbetaler noodgedwonge deur al die belastingkerwe vorder.

Die verskil tussen die totale inkomstebelasting betaalbaar deur hierdie kategorie belastingbetalers (R35,9 miljard) en die persoonlike inkomstebelasting betaalbaar op belasbare inkomste tot en met R1 000 000 (R26,1 miljard) is gelykstaande aan R9,7 miljard. Hierdie is dus die bedrag persoonlike inkomstebelasting betaalbaar op hierdie kategorie belastingbetalers se belasbare inkomste van tussen R1 000 000 en R2 000 000. Op grond van 'n aanname dat die marginale koers vir hierdie kategorie na 45 persent verhoog word, beteken dit dat R1,2 miljard (of 5/40 x R9,7 miljard) ekstra owerheidsinkome ingevorder kan word.

Kategorie 2: Belasbare inkomste bokant R2 000 000

Hierdie groep van 20 410 individue (of 20% van die 102 050 individue), betaal R35,9 miljard inkomstebelasting. Vir hierdie individue se persoonlike inkomstebelasting betaalbaar op belasbare inkomste tot R1 000 000 kan dieselfde belastingberekening as hierbo gebruik word (maar in hierdie geval met minder belastingbetalers).

Bedrag persoonlike inkomstebelasting betaalbaar op belasbare inkomste tussen R1 000 000 en R2 000 000

Dus op belasbare inkomste tot en met R2 000 000 betaal die groep individue wie se belasbare inkomste meer as R2 000 000 is, soos volg belasting:

Die verskil tussen die totale inkomste belasting betaalbaar deur hierdie kategorie (R35,9 miljard) en die persoonlike inkomstebelasting betaalbaar op belasbare inkomste tot en met R2 000 000 (R14,6 miljard) is gelykstaande aan R21,3 miljard. Hierdie is dus die bedrag persoonlike inkomstebelasting betaalbaar op die kategorie se belasbare inkomste bo R2 000 000. Op grond van 'n aanname dat die marginale koers vir belasbare inkomste bo R2 000 000 na 50 persent verhoog word, beteken dit dat R5,33 miljard (of 10/40 x R21,3 miljard) ekstra owerheidsinkome ingevorder kan word.

Voorts sal die belasbare inkomste tussen R1 000 000 en R2 000 000 ook teen die verhoogde 45 persent belas word, wat bykomende owerheidsinkome van R1,02 miljard (5/40 x R8,1 miljard) sal lewer.

Die marginale belastingkoers het in die vroeë 1970s 'n maksimumvlak van 72 persent op belasbare inkomste bo R28 000 per jaar bereik. Aangepas vir inflasie is dit tans gelykstaande aan 'n bedrag van sowat R1,4 miljoen. Voorts was byvoordele soos 'n motorvoordeel, motortoelaag, behuisingstoelaag en so meer destyds van belasting uitgesluit. Die belastingsbasis was dus baie nouer as wat tans die geval is.

As die belastingkoers vir belasbare inkomste bo R2 miljoen per jaar na 72 persent eerder as 50 persent verhoog word, sal die ekstra owerheidsinkome R17,04 miljard (32/40 x R21,3 miljard) beloop, en nie R5,33 miljard nie. Die verdere toename in owerheidsinkome met 'n maksimum marginale koers van 72 persent is dus R11,71 miljard (R17,04 miljard - R5,33 miljard). 'n Marginale belastingkoers van hierdie orde sal egter werk ontmoedig en vrye tyd vir hooggeskoolde individue baie meer aantreklik maak.

Voorts word 'n aanname gemaak dat 'n verhoging in die belastingkoerse na onderskeidelik 45 persent en 50 persent nie reeds tot ontmoediging om te werk aanleiding sal gee nie.